El Régimen Simplificado de Confianza (RSC) busca ayudar a 10.2 millones de personas físicas que facturan hasta 3.5 mdp al año a pagar más fácilmente sus impuestos.

En marzo de 2021 se reportaron 78,883,432 contribuyentes en México, de los cuales 11,942 son clasificados como personas morales grandes contribuyentes porque, entre otras cosas, sus ingresos son por lo menos de 1,517 millones de pesos.

Los grandes contribuyentes aportaron el año pasado 2.04 billones de los 3.3 billones que recaudó el SAT: 0.015% de los contribuyentes aportan el 61% de los recursos tributarios. La oportunidad de sustentabilidad fiscal radica en reducir ese porcentaje con más empresas de mejor rentabilidad.

La propuesta de Miscelánea Fiscal para 2022, con el Régimen Simplificado de Confianza (RSC), busca ayudar a 10.2 millones de personas físicas que facturan hasta 3.5 millones de pesos al año, así como a 2.1 millones de personas morales para que les sea más fácil contribuir con el país y elevar su competitividad económica.

Impacto para las personas físicas

Una persona física con actividad empresarial o que preste servicios independientes tiene actualmente entre sus más comunes obligaciones el emitir facturas, elaborar la Declaración Informativa de Operaciones con Terceros (DIOT), mantener al día su contabilidad, presentar declaraciones anuales, informativas, mensuales y demás, así como realizar los pagos provisionales mensuales y los definitivos anuales.

El propósito general de la iniciativa fiscal es la incorporación masiva de las personas que laboran en la informalidad a través de un esquema mucho más sencillo para el pago de los impuestos, eliminando la obligación de presentar declaraciones informativas y la contabilidad electrónica.

Se pretende promocionar dicho régimen permitiendo al contribuyente elegir entre realizar pagos mensuales o solo el anual para el primer año, así como participar en el sorteo “Buen Contribuyente” con las facturas emitidas.

En la propuesta de nuevo régimen fiscal se integran en uno solo los regímenes fiscales de Actividades empresariales y profesionales, Incorporación fiscal, Arrendamiento, y Actividades agrícolas, ganaderas, pesqueras y silvícolas.

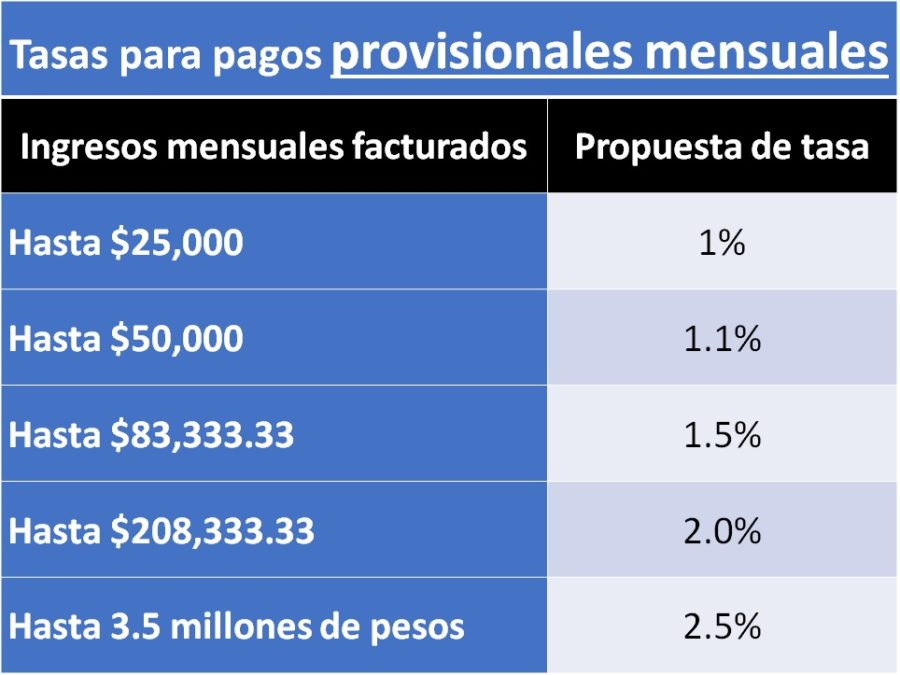

El RSC pretende aplicar una tasa de Impuesto Sobre la Renta a partir de los ingresos anuales efectivamente pagados en proporción escalonada al monto de sus ingresos. Las tasas propuestas para las personas físicas contemplan tanto pagos provisionales mensuales como los pagos definitivos anuales a partir del 1% hasta un 2.5%.

Impacto para las personas morales

El RSC para personas morales intenta simplificar los procesos tributarios para la mayoría las micro, pequeñas y medianas empresas, impulsando la participación de estas entidades en las cadenas productivas del país. El 96% de las personas morales en México podrían verse beneficiadas.

El impuesto que se les determina actualmente a las empresas se calcula con un coeficiente de utilidad y con el nuevo esquema propuesto se cambia por la totalidad de ingresos y gastos efectivamente pagados o cobrados, es decir, basándose en la liquidez de la empresa.

Otra oportunidad que se vislumbra con este nuevo régimen fiscal son los cambios en las tasas y periodos para la deducción de inversiones en el activo fijo como lo son la infraestructura, el mobiliario de oficina, equipo de cómputo, comunicaciones telefónicas, etcétera. En muchos casos reducen a la mitad los años y duplican el porcentaje de deducción.

Entre requisitos básicos para la incorporación al RSP por parte de las personas morales se encuentra el estar constituida solo por personas físicas, tener ingresos menores a 35 millones de pesos, contar con el Buzón Tributario activo, no ser sujeta de alguna investigación por malos manejos, estar libres de adeudos tributarios, pertenecer al Régimen General de contribuyentes, y existirán reglas particulares para los sectores primario y coordinado.

Con los cambios descritos anteriormente, entre otros, la propuesta de Miscelánea Fiscal busca recaudar casi 165 mil millones de pesos más que los estimados para este año, es decir, un aumento del 8.6%.

La apuesta del gobierno es hacer más fácil el pago de impuestos para que más personas integren el cuerpo contribuyente del país, lo que representaría beneficios para todos porque, si más personas pagan impuestos, menos presión hay sobre los contribuyentes cautivos.

Cabe destacar que, facilitando el cálculo y el pago de impuestos conlleva también a que más personas emprendan en el sector formal. Mayor número de empresas formales conviene a México en términos de empleo, ingresos familiares, competitividad internacional y mayores recursos que inversión en el desarrollo nacional.

Es muy probable que la propuesta replique los buenos resultados que en otros países se han dado con esquemas parecidos. El área de mayor oportunidad para mejorar el alcance y justicia en la propuesta radica en fortalecer las ventajas fiscales para los contribuyentes cautivos, quienes han absorbido por años el boquete presupuestal de la informalidad.

Consulta el artículo original aquí publicado en Alto Nivel, el 19 de octubre de 2021

*Alberto De la Barreda es licenciado en contaduría y maestro en administración pública. Actualmente se desempeña como Director de la licenciatura en Contaduría de la Universidad Panamericana.

Pon tu comentario abajo.